Klarar nästa generation att betala vår pension ?

Alla tycks ha synpunkter på pensionssystemet, unga anser ofta att det inte kommer att ge tillräcklig pension, äldre tycker ofta att det är magert att leva på. Här är en text från Haga Kapital (https://www.hagakapital.com/) som berör generationsaspekter på pensionen.

Pensioner kan definieras som framtida förmåner som en generation beviljar sig själv. Kostnaden för dessa förmåner beror helt på förmånernas omfattning. När det kommer till hur man väljer betala för dessa finns det olika modeller.

De flesta ekonomier har valt att finansiera dessa förmåner genom modellen Pay As You Go.

Detta betyder att förmånerna ska betalas genom budgeten. Konsekvensen blir att generationen som beviljade sig framtida förmåner samtidigt bestämt att nästa generation ska betala.

Tittar vi på förmåner som nuvarande generation har beviljat sig i ljus av nästa generations estimerade betalningsförmåga, får vi en relevant bild av hållbarheten i systemet.

Uppmätta observationer är huvudsakligen hämtat från spanska centralbankens avdelning för makroanalys, Spanska

Statistiska Centralbyrån samt EU kommissionens åldersutredning från 2015.

Nuvarande finansieringsform för det spanska pensionssystemet består till ca 85 % av olika former för arbetsgivaravgifter, resterande finansieras via generella skatteinkomster samt en mindre del hämtas från reservfonden. Då arbetsgivaravgifter är den huvudsakliga finansieringskällan blir utvecklingen på arbetsmarknaden avgörande

Underskottet i systemet för 2015 uppgick till 1,5 % av BNP, mot ett överskott på 2,2 % av BNP år 2007. Detta underskott har lett till att tillgångarna i reservfonden som blev upprättade efter pensionsreformen 2004 minskat från 6,2 % av BNP 2011 till 1,4 % av BNP vid slutet av 2016. Syftet med reservfonden är att i perioder med ett överskott i finansieringen så ska överskottet sparas och användas i perioder av underskott (lågkonjunkturer).

Varför blev det ett underskott och vilka faktorer är drivande?

Den huvudsakliga faktorn för underskottet är av demografisk art och ej konjunkturell. En 65-åring lever i dag 6 år längre än år 1975. 2060 väntas en 65-årig person leva åtta år längre än idag. Året 1980 var 10 % av befolkningen över 65 år. År 2016 är 16 % över 65 och 2040 är 30 % av befolkningen över 65 år.

I den nedre delen av pyramiden är utvecklingen rätt så dyster. Produktionen av framtidens skattebetalare som ska betala för förmånerna som nuvarande generation har beviljat sig är avtagande.

2015 producerade 1 000 personer nio nya skattebetalare, barnafödandet är mer en halverad sedan år 1975. Förväntad

Barnafödande år 2030 är 6,6 per 1 000 personer.

Om 20 år har vi en 100-procentig ökning i antalet pensionärer. Vidare kommer kostnaderna avseende varje förmån öka

radikalt då nya pensionärer som inkluderas i systemet kommer få högra förmåner en de som lämnar systemet.

Att jämföra länder rakt av kommer ge en orättvis bild då flera länder har premiebestämda pensioner som toppar de

förmånsbestämda pensionerna. Hållbarheten i dessa olika system enorm då förmånen från den premiebestämda delen

bestäms av hur mycket varje individ har bidraget med (sparad) i premier, och ej konfiskerar framtida inkomster.

I resten av Europa är inslaget av kompletterande tjänstepensioner samt privata pensioner vanligt förekommande. I Spanien är tjänstepensioner och privat pensionssparande nästan obefintligt. Den totala volymen sparkapital i sådana lösningar uppgår endast till 10 % av BNP.

Avseende hur snabbt man upparbetar rättigheter så ligger Spanien högst inom EU. För att upparbeta rätt till pension krävs att man har bidraget till systemet minst 15 år och efter 37 år har man rätt till 100 % av beräkningsunderlaget. Från och med år 2023 kommer pensionens storlek beräknas på inkomsterna senaste 25 åren innan pension. OECD:s genomsnitt beräknas på livsinkomsten vilket ger en lägre genomsnittspension.

Inom OECD har 19 länder ett tak för maxpension i relation till genomsnittslönen och genomsnittet för detta tak är 149 %. Även Spanien har ett tak som ligger på 165 % av genomsnittslönen.

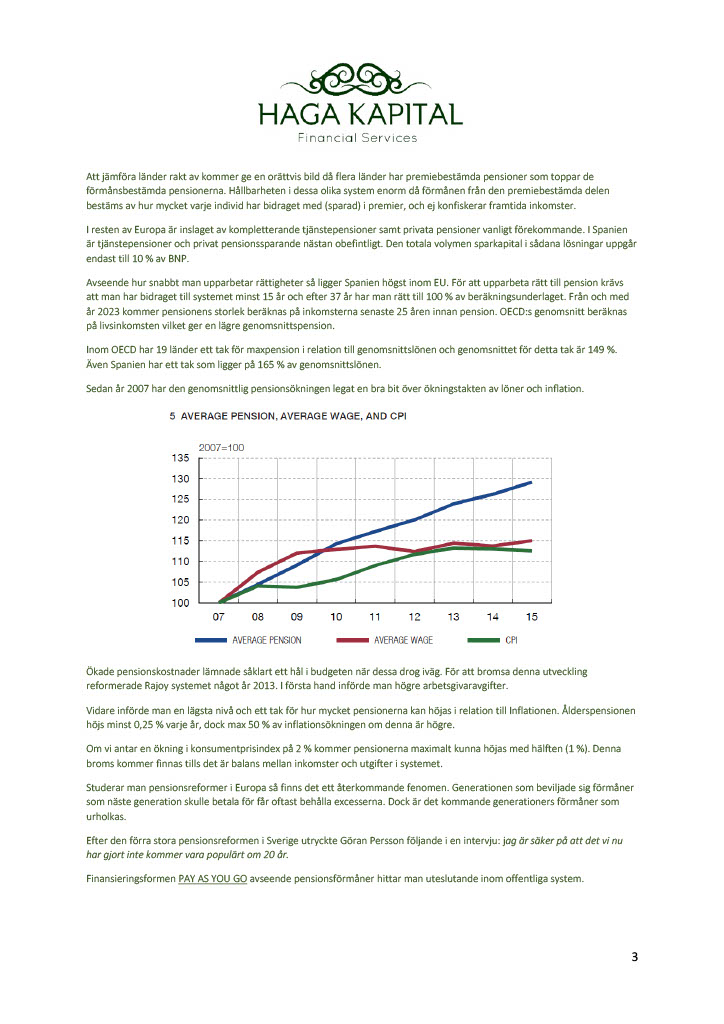

Sedan år 2007 har den genomsnittlig pensionsökningen legat en bra bit över ökningstakten av löner och inflation.

I skandinaviska länder är det vanligt att privatägda företag säljer rättigheter till framtida förmåner. I Sverige kallas dessa för livbolag. Livbolagen måste enligt lag säkerställa att de kan uppfylla sina åtaganden. Det görs genom att sparkapitalet fonderas, och tillgångar måste solitt överstiga åtaganden.

För att säkerställa att livbolagen har adekvata säkerheter har samhället beslutat att verksamheten ska stå under tillsyn. För några år sedan lyssnade jag på ett föredrag av förre generaldirektören på Finansinspektionen. Ämnet i hans föredrag var ”Svenska Livbolag i Dödsspiralen”. Hittills är inga svenska livbolag på obestånd, dock har flera garanterat mer än vad som långsiktigt är teoretiskt möjligt att uppfylla.

Det intressanta är att vid denna form för pensionsförmåner kräver samhället att relevant kapital ska finnas för att säkerställa förmånerna. I det gemensamma systemet har man solidariskt beviljat sig själv generösa förmåner för att sedan skicka hela notan oavkortat till nästa generation. Ju mer generös man är mot sig själv desto bättre är välfärdsstaten. I ljus av dessa observationer är den spanska reformen från 2013 rätt så unik. Den oproportionerliga ökningen i pensionerna åren 2007–2015 minskar. Detta genom ett återtagande via justeringar som är lägre än inflationen tills det är balans mellan kostnader och inkomster.

Några fundamentala frågor att filosofera över.

Vad är ett bra offentligt pensionssystem och hur finansieras detta på ett rättvist sätt? Är det rimligt att en generation beviljar sig framtida förmåner som nästa generation skattebetalare ska betala för?

De flesta vill nog ha ett system som i första hand säkerställer att personer som faller utanför systemet blir omhändertagna på ett värdigt sätt. Vidare är det rimligt att den generation som beslutar om förmåner fonderar kapital och själv finansierar kalaset.

Vilket samhälle lämnar Europas babyboomers efter sig?

Denna generation utrycker ofta att de tvingats bidra oproportionerligt mycket till systemet (vad man nu menar med det). Skattetrycket har varit för högt och förmånerna alldeles för låga. Verkligheten är dock en helt annan. Man lämnar efter sig ett berg av offentliga skulder. Detta är resultat av år med budgetunderskott för att finansiera illusionen om välfärdsstaten. Dessa skulder avspeglar hur man genom åren har levt över sin förmåga och med iver skickat skulden vidare till nästa generations skattebetalare.

Min dotter frågade mig en gång om det var möjligt att ärva skulder och spontant svarade jag nej. Detta är dock fel. Den som föds imorgon ärver förra generationens offentliga skulder.

Vidare kommer samma person som föds imorgon födas som slav. Slav är den som tvingas arbeta utan ersättning för någon annan. Statistiska centralbyrån (INE) estimerar att löpande kostnader för rättigheter som avser ålderspension kommer uppgå till hela 15 % av BNP om 20 år. Dessa kostnader är helt ofinansierad och nästa generation tvingas betala notan.

Hur står Spanien sig i ett Europeiskt sammanhang:

I jämförelse med andra Europeiska länder ligger Spanien bra till. Man har inte hunnit bygga upp lika mycket pensionsskulder som nordeuropeiska länder. Nuvarande finansieringsform kommer att demonteras i hela Europa, om man tar tag i problemet har man fortfarande tid att rätta till det.

Tre olika sätt att lösa problemet.

- Öka skattetrycket efter behov utan att skära på kostnadssidan, och höja pensionsåldern. Detta kommer dock inte

att hålla långsiktigt då skattetrycket blir för högt. - Bibehålla skattetrycket, sänka förmånerna och höja pensionsåldern. Denna variant kommer heller inte hålla

långsiktigt då förmånerna kommer urholkas för mycket. - Delvis byta ut det förmånsbaserade systemet med ett premiebaserat system för dom högsta nivåerna, samt höja

pensionsåldern. Detta är nog det alternativ som fungerar best över tid. Länder som reformerar systemen väljer

oftast denna variant och gradvis genomför övergången.

Då den genomsnittliga levnadsåldern ökar bör man arbeta minst tills man är 70 år. Man bör omedelbart sänka den maximala pensionen från 165 % av genomsnittslönen till max 80 % av genomsnittslönen %.

Det blir helt absurd att nästa generation från sin genomsnittslön ska tvingas säkerställa att någon ska få 165 % av samma genomsnittslön. Förmånen på 80 % bör finnas för samtliga med pensionsrättigheter och vara en lägsta nivå.

För att toppa upp etablerats ett premiebaserat system där man tvingar fram ett sparande på minst 6 % av bruttolön.

Pensionsförmånen blir då beroende av hur mycket man har bidragit med i premier.

I det fall någon arbetar utanför hemmet och den andre arbetar hemma med att fostra nya produktiva skattebetalare delas intjänade pensionsrättigheter likvärdigt mellan parterna.

Det är av högsta vikt att stimulera till privat pensionssparande samt sparande via tjänstepensioner.